半导体材料(semiconductor material)是一类具有半导体性能(导电能力介于导体与绝缘体之间,电阻率约在1mΩ·cm~1GΩ·cm范围内)、可用来制作半导体器件和集成电路的电子材料。

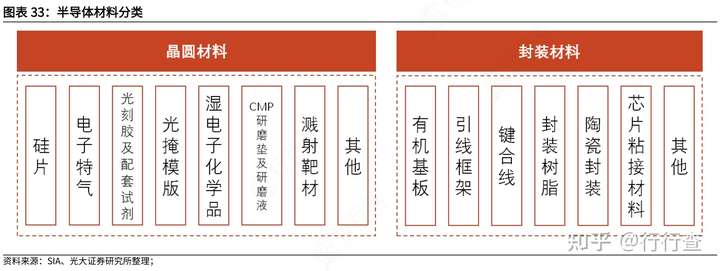

根据SIA数据统计,半导体材料分为晶圆材料和封装材料两个大类,其中晶圆材料又可以分为硅片、电子特气、光刻胶及配套试剂、光掩膜版、湿电子化学品、CMP研磨垫及研磨液、溅射靶材等,硅片占比最大达36%,封装材料又可以分为有机基板、引线框架、键合线、封装树脂、陶瓷材料、芯片粘合材料等,有机基板占比最大达48%。

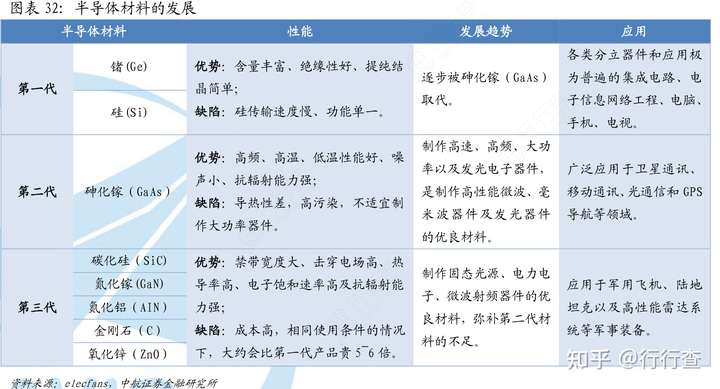

半导体材料历经三个发展阶段,目前,硅是最主要的半导体材料。半导体材料经历了硅、锗——砷化镓、磷化铟——碳化硅、氮化镓、氧化锌、氮化铝三个发展阶段。其中,因含量丰富、提纯简便、绝缘性能好的特性,硅成为应用最多的半导体材料,95%以上的半导体器件、99%左右的集成电路都由硅半导体材料制造。第二代半导体材料则因电子迁移率高而具有快速传导电流、极高速率传输数据能力,大多用于光通讯、卫星通讯等领域。第三代半导体材料由于具有发光效率高、频率高等特点,广泛应用于蓝绿紫光的发光二极管、半导体激光器等方面。

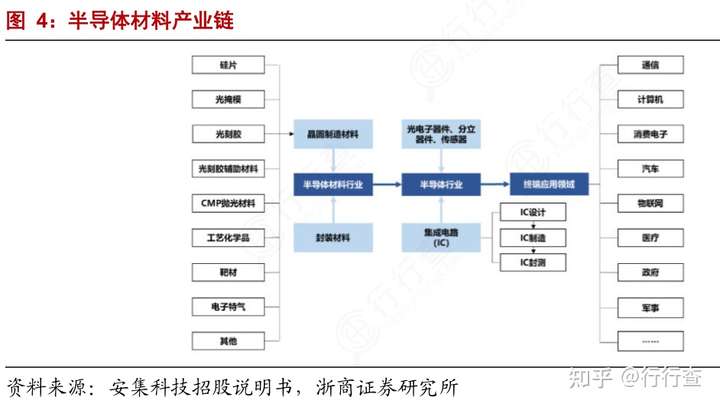

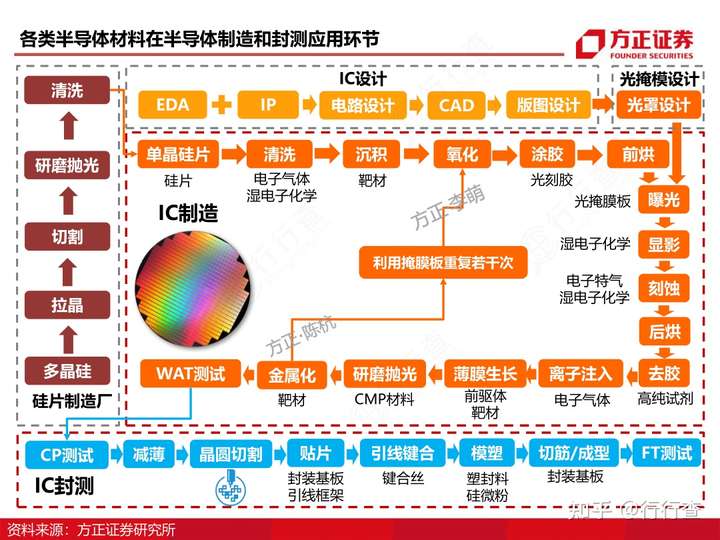

半导体材料处于整个半导体产业链上游环节,对半导体产业发展起到支撑作用。根据制造流程又可分为前道晶圆制造材料和后道封装材料,晶圆制造材料可分为硅片、光掩模、光刻胶及辅助材料、CMP抛光材料、工艺化学品、靶材和电子特气,封装材料可分为引线框架、基板、陶瓷封体、键合线、包封材料和芯片粘结材料。

根据SEMI统计,2015年全球半导体材料市场规模433亿美元,2020年达到553亿美元,年复合增速达5.01%,其中晶圆制造材料复合增速达7.78%。2021年全球半导体材料市场预计可达到565亿美元,同比增长4.82%,继续保持增长趋势。分地域看,2020年中国台湾地区半导体材料市场规模为123.8亿美元,继续位居全球第一,中国大陆市场规模超过韩国达97.63亿美元,跃居全球第二,其次是韩国市场规模为92.31亿美元,前三占比合计超总市场规模的一半。

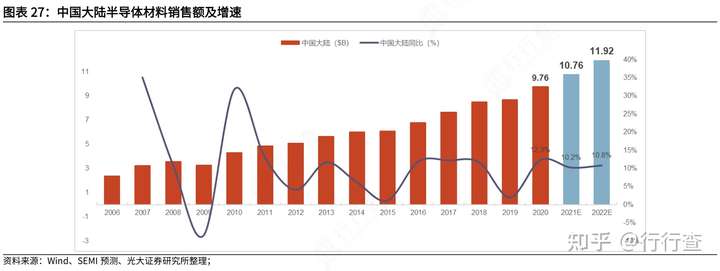

根据SEMI数据,2020年中国大陆地区半导体材料销售额达97.6亿美元,同比增长12.3%,占全球半导体材料市场的17.7%,是仅次于中国台湾的第二大半导体材料市场,后者全球占比为22.4%。预计2022年中国大陆半导体材料销售额有望达到119.2亿美元,维持近10%的快速增长,全球市场份额占比有望提升到19.5%。

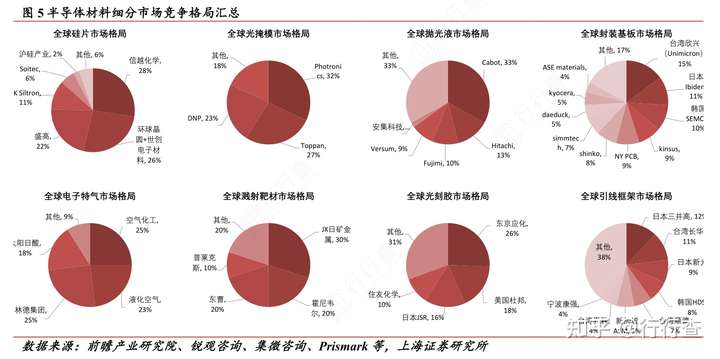

2020年半导体设备市场前十大公司分别为应用材料、阿斯麦尔、泛林半导体、东京电子、科磊半导体、爱德万、SCREEN、泰瑞达、日立高新和ASMI,合计占据全球半导体设备市场77%的份额。从半导体设备的细分市场竞争格局来看,各细分市场龙头公司的平均集中度基本都在80%以上。半导体材料市场细分方向较多,相较设备市场而言细分市场的竞争格局略微分散一些,龙头公司的平均集中度约在60%-70%,仍主要被海外公司占据主要份额。

在整个电子信息产业中,半导体材料行业因其具有极大的附加值和特有的产业生态支撑作用而往往成为国家之间博弈的筹码。归纳出半导体材料行业具备以下特征:(1)细分品类众多,每一大类材料通常包括若干具体产品,单一市场较小,平台化布局至关重要;(2)子行业间技术跨度大,半导体材料各细分领域龙头各不相同;(3)下游认证壁垒高,客户粘性大(4)同下游晶圆制造之间高度正相关,发展依赖晶圆厂产能放量;(5)不同于半导体设备,半导体材料作为耗材,每年都有需求,整体市场规模稳步向上;(6)政策驱动性行业,往往依靠专项政策推动技术成果转化。

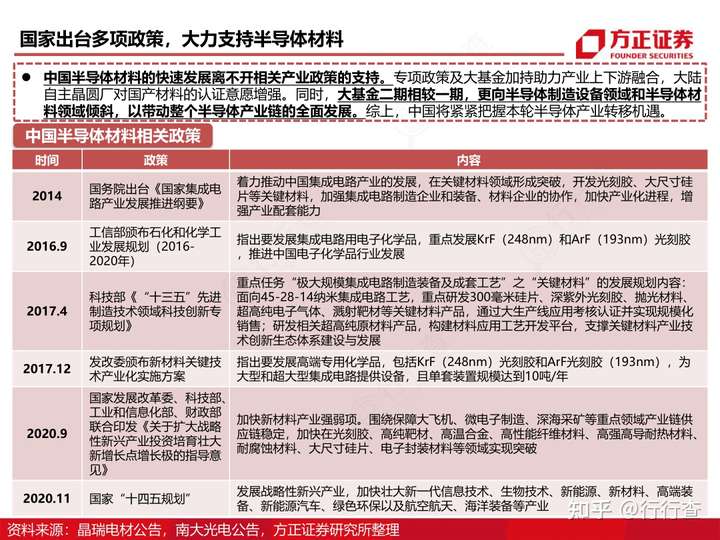

中国半导体材料的快速发展离不开相关产业政策的支持。专项政策及大基金加持助力产业上下游融合,大陆自主晶圆厂对国产材料的认证意愿增强。同时,大基金二期相较一期,更向半导体制造设备领域和半导体材料领域倾斜,以带动整个半导体产业链的全面发展。综上,中国将紧紧把握本轮半导体产业转移机遇。

行行查 | 行业研究数据库http://www.hanghangcha.com

建议下载收藏本文章,欢迎评论、点赞和转发! 有任何喜欢的行业和话题也可以私信我们。