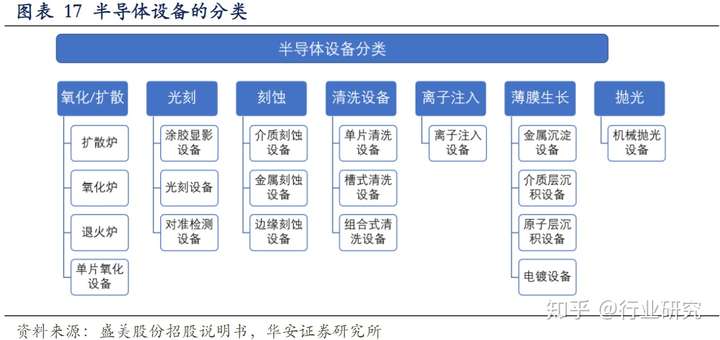

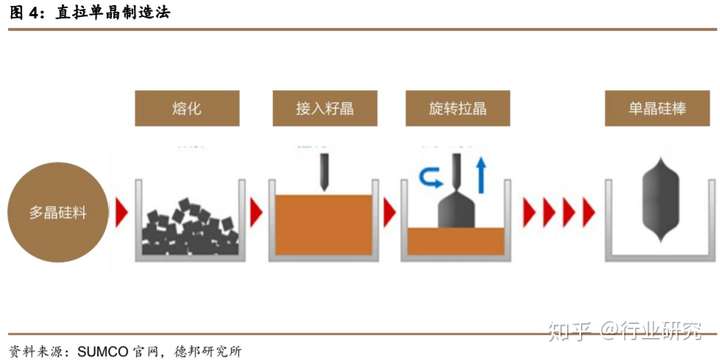

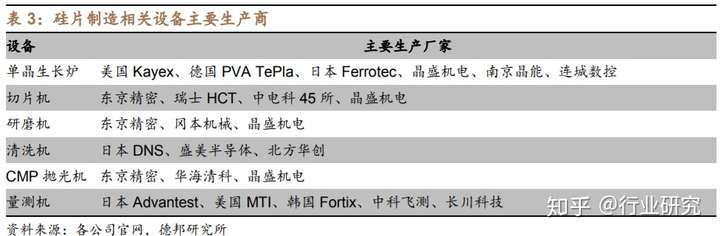

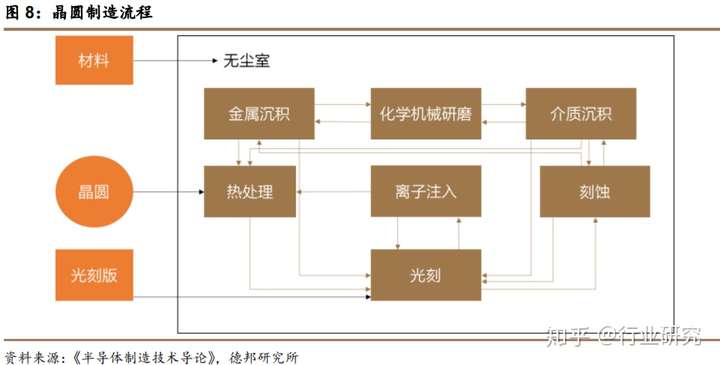

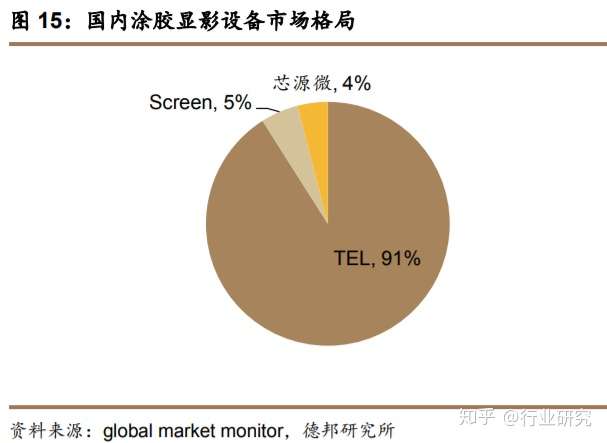

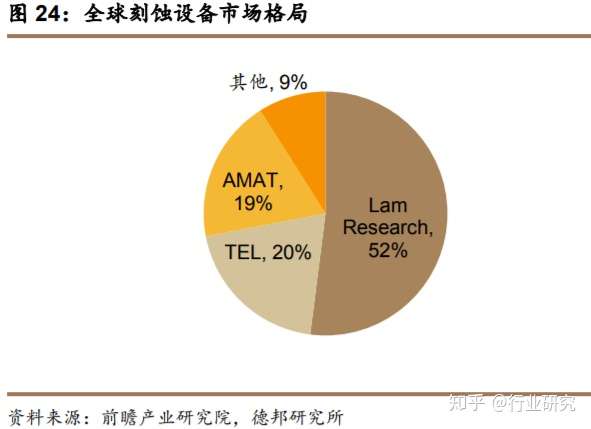

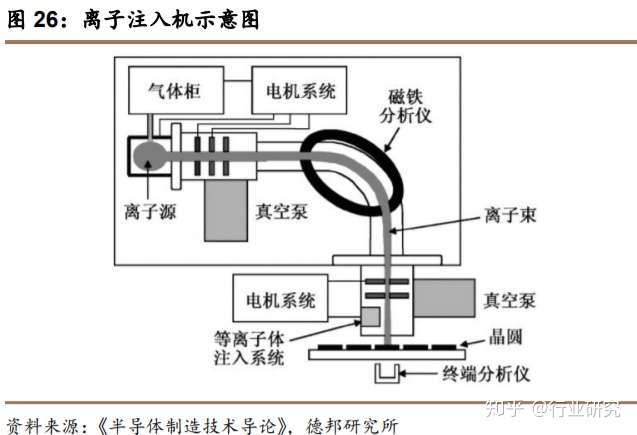

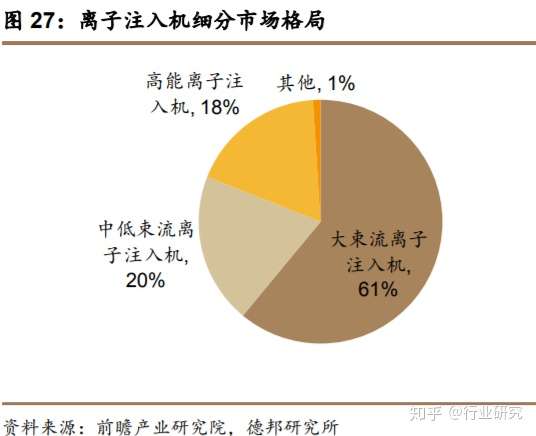

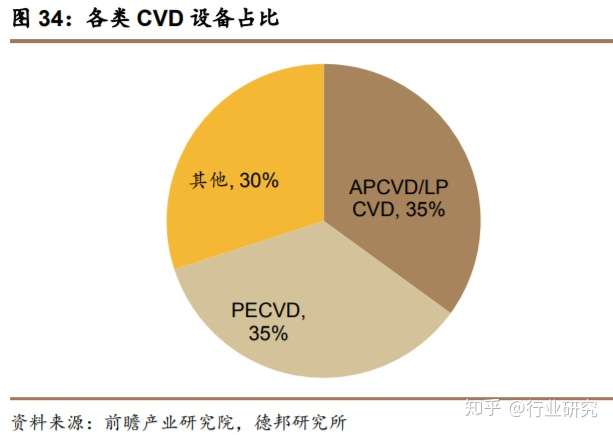

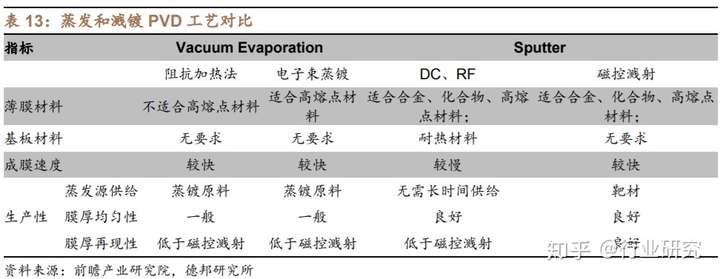

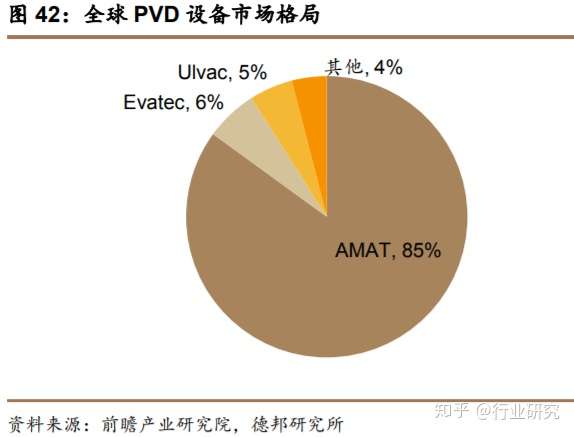

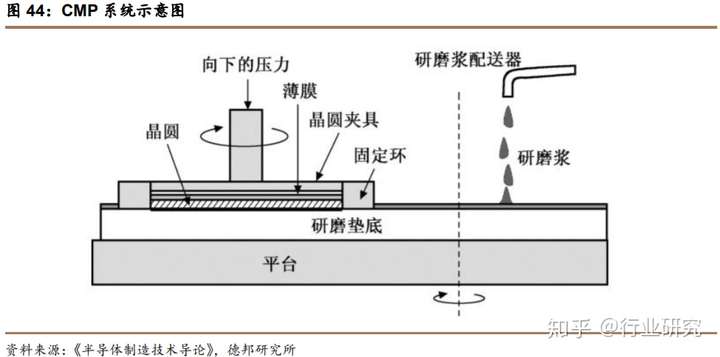

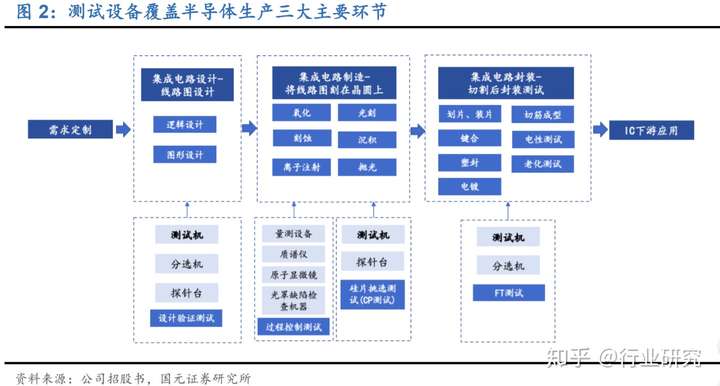

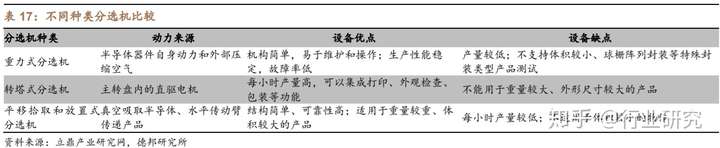

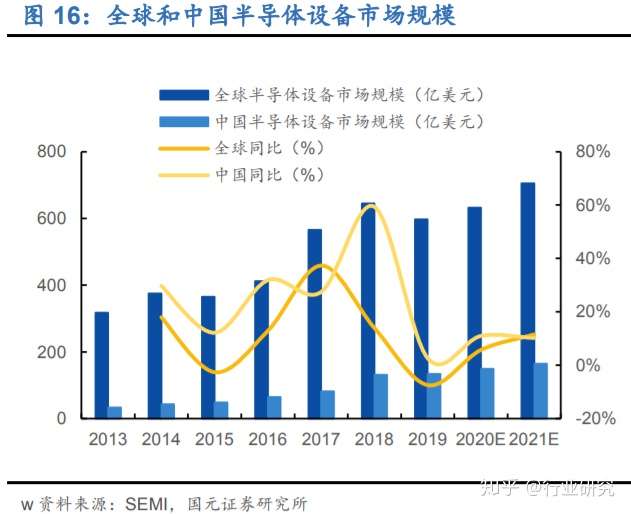

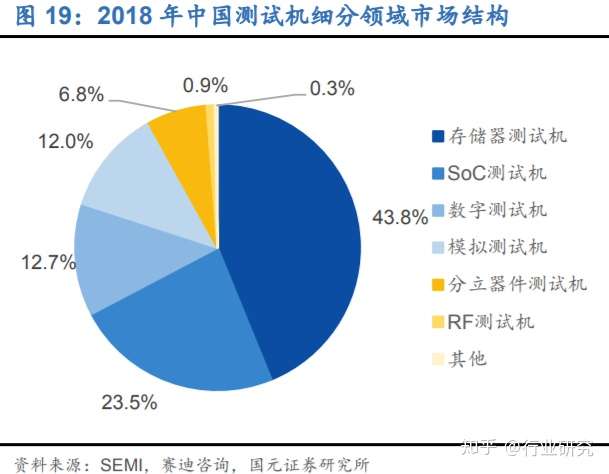

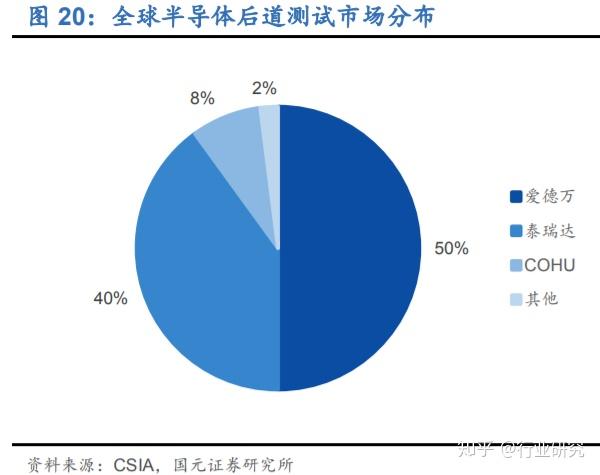

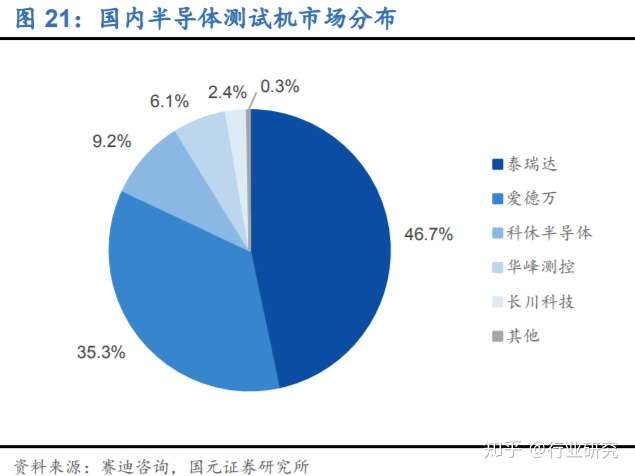

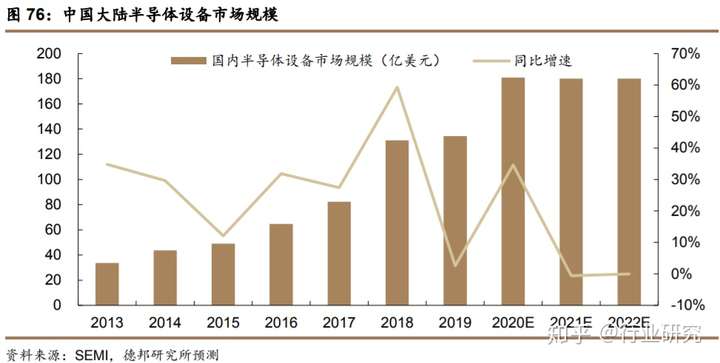

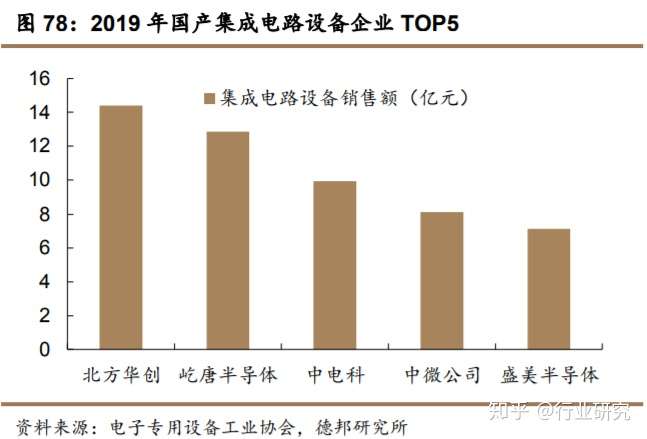

半导体专用设备泛指用于生产各类半导体产品所需的生产设备,属于半导体行业产业链的关键支撑环节。 半导体专用设备是半导体产业的技术先导者,芯片设计、晶圆制造和封装测试等需在设备技术允许的范围内设计和制造,设备的技术进步又反过来推动半导体产业的发展。 以半导体产业链中技术难度最高、附加值最大、工艺最为复杂的集成电路为例,应用于集成电路领域的设备通常可分为前道工艺设备(晶圆制造)和后道工艺设备(封装测试)两大类。其中的前道晶圆制造中有七大步骤,如下图所示: 半导体设备主要应用在半导体产业链中的晶圆制造和封装测试环节。硅片制造是半导体制造的第一大环节,硅片制造主要通过硅料提纯、拉晶、整型、切片、研磨、刻蚀、抛光、清洗等工艺将硅料制造成硅片,然后提供给晶圆加工厂。 半导体工业中有两种常用方法生产单晶硅,即直拉单晶制造法(CZ 法)和悬浮区熔法(FZ 法)。CZ 法是硅片制造常用的方法,它较 FZ 法有较多优点,例如只有 CZ 法能够做出直径大于 200mm 的晶圆,并且它的价格较为便宜。 CZ 法的原理是将多晶硅硅料置于坩埚中,使用射频或电阻加热线圈加热熔化,待温度超过硅的熔点温度后,将籽晶浸入、熔接、引晶、放肩、转肩等径等步骤,完成一根单晶硅棒的拉制。 单晶生长炉是生产单晶硅的主要半导体设备。 单晶硅棒完成后,还需要经过一系列加工才能得到硅片成品,主要涉及的半导体设备有切片机、研磨机、湿法刻蚀机、清洗机、抛光机和量测机。 晶圆制造是半导体制造过程中最重要也是最复杂的环节,整个晶圆制造过程包括数百道工艺流程,涉及数十种半导体设备。晶圆制造主要的工艺流程包括热处理、光刻、刻蚀、离子注入、薄膜沉积、化学机械研磨和清洗。 热处理主要包括氧化、扩散和退火工艺。氧化是一种添加工艺,是将硅片放入高温炉中,加入氧气与之反应,在晶圆表面形成二氧化硅。扩散是通过分子热运动使物质由高浓度区移向低浓度区,利用扩散工艺可以在硅衬底中掺杂特定的掺杂物,从而改变半导体的导电率,但与离子注入相比扩散掺杂不能独立控制掺杂物浓度和结深,因此现在应用越来越少。 退火是一种加热过程,通过加热使晶圆产生特定的物理和化学变化,并在晶圆表面增加或移除少量物质。 热处理工艺使用的半导体设备为氧化扩散设备,其实质为高温炉。高温炉分为直立式和水平式高温炉,高温炉主要包括五个基本组件:控制系统、工艺炉管、气体输送系统、气体排放系统和装载系统。高温炉必须具有稳定性、均匀性、精确的温度控制、低微粒污染、高生产率和可靠性。 登录行行查网站获取更多的行业研究数据 光刻工艺流程中最核心的半导体设备是光刻机,光刻机是半导体设备中技术壁垒最高的设备,其研发难度大,价值量占晶圆制造设备中的 30%。 光刻工序所使用的半导体设备除了核心设备光刻机外,还需要涂胶显影设备。涂胶显影设备是光刻工序中与光刻机配套使用的涂胶、烘烤及显影设备,包括涂胶机、喷胶机和显影机,在 8 英寸及以上晶圆的大型生产线上,此类设备一般都与光刻设备联机作业,组成配套的圆片处理与光刻生产线,与光刻机配合完成精细的光刻工艺流程。 刻蚀工艺使用的半导体设备为刻蚀机。 离子注入所使用的半导体设备为离子注入机,离子注入机是非常庞大的设备,包括了气体系统、电机系统、真空系统、控制系统和最重要的射线系统。根据离子束电流和束流能量范围,一般可以把离子注入机分为低能大束流离子注入机、高能离子注入机和中低束离子注入机。 CVD 工艺使用的半导体设备是化学气相沉积设备,全球的化学气相沉积设备市场主要由应用材料、泛林半导体和东京电子所垄断,CR3 为 70%。 从 CVD 设备种类来看,PECVD、APCVD 和 LPCVD 三类 CVD 设备合计市场份额约占总市场份额的 70%,仍旧是 CVD 设备市场的主流。 目前 ALD 设备尚未在集成电路行业中大规模使用,应用材料、泛林半导体和东京电子都已经推出了 ALD 设备,国内设备生产商在 ALD 设备方面也有布局。 PVD 工艺使用的半导体设备为 PVD 设备,全球 PVD 设备市场基本上为应用材料所垄断,其市场份额高达 85%,其次为 Evatec 和 Ulvac,市场份额分别为 6%和 5%。 CMP 工艺使用的半导体设备是化学机械研磨机。常见的 CMP 系统包括研磨衬垫、可以握住晶圆并使其表面向下接触研磨衬垫的自旋晶圆载具,以及一个研磨浆输配器装置。 在全球清洗设备市场,市场集中度较高。国内的清洗设备领域主要有盛美半导体、北方华创、芯源微、至纯科技。 测试设备通过探针台和分选机将设备与芯片链接,通过施加激励信号并收集反馈,测试芯片的电流、电压等主要参数,判断芯片在不同工作环境下的性能有效性是否达到设计要求。1)设计检测是对晶圆样品和集成电路封装样品进行有效性验证;2)CP 检测是在晶圆制造环节提早发现失效产品;3)FT 检测是芯片产品投入市场之前最后的把关环节。 ATE 设备应用最多的是后道封测环节,我国半导体封测产能和技术方面均处于全球领先地位。半导体探针台设备行业集中度较高。 分选机按照系统结构可以分为三大类别,即重力式分选机、转塔式分选机、平移拾取和放置式分选机。全球分选机市场由爱德万、科休、爱普生三家企业所垄断,国内的分选机生产商主要有长川科技。 根据 SEMI 数据,预计 2021 年全球半导体专用设备市场规模突破 700 亿美元,中国半导体设备市场规模达 164 亿美元,同比增速保持 10%以上。Gartner 数据统计,测试类设备占半导体设备总市场的 8-9%,推算 2020 年全球测试设备市场规模约 55 亿美元。 半导体测试设备主要可分为测试机、探针台和分选机三大类,其中测试机占比约65%。根据赛迪咨询数据,2018 年我国半导体测试机按应用领域划分,存储类占比43.8%,SoC 类占比 23.5%,其余还包括数字、模拟和分类器件等。 测试类设备占半导体设备总市场的 8-9%,推算 2020 年中国大陆测试设备市场规模约 80 亿人民币,其中测试机市场约 50 亿元。 全球半导体后道测试市场被海外龙头高度垄断,前三企业合计市场占比达 98%。国际龙头厂商在技术和市场占有率均处于绝对领先地位,产品布局集中在 SoC 和存储器测试领域。 封装是将芯片在基板上布局、固定及连接,并用可塑性绝缘介质灌封形成电子产品的过程,目的是保护芯片免受损伤,保证芯片的散热性能,以及实现电能和电信号的传输,确保系统正常工作。封装设备主要有切割减薄设备、引线机、键合机、分选测试机等。 半导体设备位于产业链的上游,其市场规模随着下游半导体的技术发展和市场需求而波动。2013-2018 年,在智能手机和消费电子快速发展的推动下,半导体设备进入了一个持续上升的行业周期,市场规模从 317.9亿美元增长到了 645.3 亿美元,5 年 GACR 为 15%。而 2019 年全球半导体设备支出为 597.5 亿美元,同比下降7.4%,增长势头稍有回落。 根据 SEMI 预测,2020 年全球半导体设备市场规模达创纪录的 689 亿美元,同比增长 16%,2021 年将达 719 亿美元,同比增长 4.4%,2022 年仍旧保持增长态势,市场将达 761 亿美元,同比增长 5.8%。 随着 PC 和消费电子在国内的市场不断扩大,对于集成电路的旺盛需求带来了国内对于集成电路产业的持续投资。自 2013 年以来国内的半导体设备市场规模不断增长,2013 年国内半导体设备市场规模 33.7 亿美元,根据 SEMI 预测,2020 年市场规模预计达 181 亿美元,七年 CAGR 达 27%。在 2019 年全球半导体资本支出低迷的情况下,国内半导体设备支出仍旧保持了增长态势,市场规模达 134.5亿美元。同比增长 2.5%。 在国家政策和资金支持下,2021 和 2022 年中国大陆的半导体设备支出将持续保持高位,市场规模将保持在 180 亿美元。2019 年国产半导体设备销售额为 161.82 亿元,同比增长 30%。其中集成电路设备销售额为 71.29 亿元,同比增长 55.5%。而中国大陆 2019 年半导体设备市场规模 134.5 亿美元,国产化率约 17%,具备较大国产替代空间。 当前我国半导体设备依旧高度依赖于海外企业,并且在核心技术和零部件上受到一定的限制。半导体设备涉及数学、物理、化学、光学、力学等多个基础学科,技术壁垒高,研发难度大周期长,是整个产业中最关键的环节之一。 半导体设备直接关系芯片设计能否落成实物,产品可靠性和良率能否达到设计标准,国内行业是否能够参与全球竞争。因此要实现我国半导体产业链的自主可控,半导体设备至关重要。 扫描下图二维码了解行业图鉴1.0 手机访问行行查小程序更方便